【年収500万】住宅ローン頭金なしの20代の理想的な借り入れプラン

若くして家を建てる場合は、現状では収入は低いかも知れませんが、ローンは長く組む事ができて、収入もこれからまだまだ上がります。

そのため、最初はできる限り安く、しかも万が一の場合にも安心できるプランが良いと感じます。

さらに無理なく支払いを行い、毎月の返済額も一定にして家計を圧迫しないやり方が、これから家族が増えたり、生活を楽しむ為にも必要だと感じます。

絶対に言えるのが、無理して良い家を建てて返済額が多くなり、毎月の生活がきつくなる返済プランは確実に後で後悔します。

なので、毎月の返済は無理せずに、この先どこかで安い手数料で繰り上げ返済を行えるプランも含めて話をしていきます。

ちなみに、うちの場合は、

- 年収500万程度

- 毎月8万円以下の返済

- ボーナス払いなし

- 頭金なし

- 太陽光発電で毎月2万円の収入

でやりくりしています。

実質、太陽光発電の収入で賄うと、毎月6万円程度の返済に抑えています。これだと、毎月の家計がとても楽です。

- 住宅ローンを長く組める

- これから収入が増える可能性がある

- 現状の収入が低い

- 家計のやりくりが難しい時期

おすすめプラン

- 変動金利で金利を安くする

- 変動金利選択型で金利が上がったら固定金利に逃げる

- 安定した地元銀行を選ぶ

- 元利均等返済で毎月の支払いを一定にする

- 団体信用生命保険は入っておく

- 8大疾病保障付き債務返済支援保険はいらない

- 繰り上げ返済の手数料は安く行う

- ボーナス払いは含めない

このような内容で話していきます。

また、ローンの資金プランができたら、失敗しない家を建てるためにも、新築を購入する手順を学んでおきましょう。

【関連記事】

もくじ

住宅ローンの金利の種類は何がおすすめ?

金利は、一般的には全期間固定金利・固定金利・変動金利がありますが、もっと細かく分けると全期間固定金利・段階固定金利型・固定金利選択型・変動金利・変動金利選択型があります。

まず、この中でのおすすめをいってしまうと、変動金利選択型です。

まず金利が安いという事と、金利の上昇が起こり、このまま上がり続けるのがこわいと思ったら、固定金利に逃げる事ができます。

その他に、極限まで金利を安く方法としては、住宅ローン申請時に残っているカードローンの支払いを済ませる事、頭金を払ってローンを組むようにする事、8大疾病保証付き債務返済支援保険をかけない事、銀行の会員カードを作る事など、いくつかの方法があります。

住宅ローンを組むならどこの銀行がいいの?

銀行を選ぶ際に、いくつかの銀行で見積もりを取って比較してから交渉するのも有効ですが、正直大変です。

しかもそこまで頑張っても思うように金利は下がりません。

そのため、地元で安定した銀行を選んだ方が簡単です。

安定している銀行は顧客を一定数確保しているので、変動金利でも変動は極端に起きないので安心できます。また比較的金利も安いです。

ネットバンクなどは不特定多数で、なおかつ簡単手続きができるので流入流出も多く変動金利に不安を覚えます。

安定している地元銀行を選ぶ事で、金利が急上昇するリスクは限りなく減らせます。常日頃から通える場所に銀行があれば、いつでも相談できる安心感もあります。

また、もともと地元のハウスメーカーと地元の銀行の繋がりがあれば、交渉しなくても最初から安い金利で組んでくれる場合が多々あります。

元利均等返済で安心の家計簿

元利均等返済とは、簡単にいうと住宅ローンをどうやって支払っていくのかって事です。

この支払い方法には2種類あります。元利均等返済と元金均等返済です。

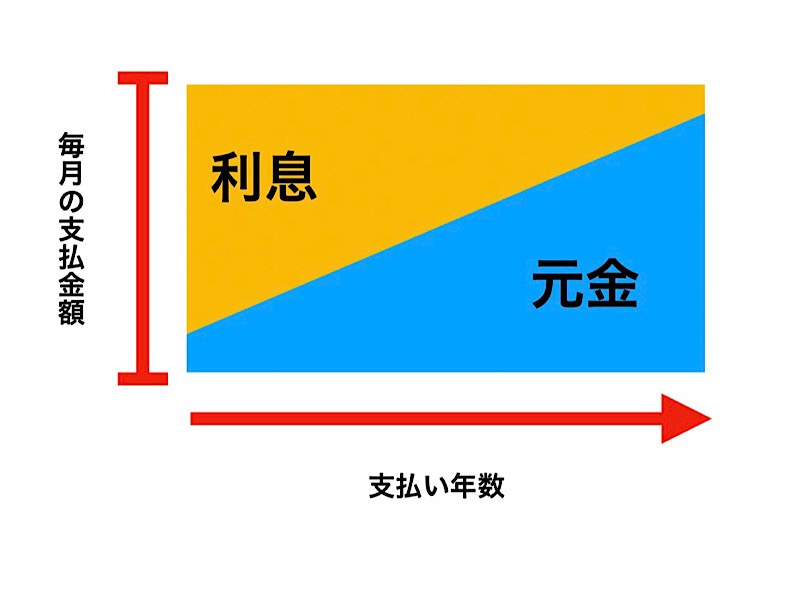

元利均等返済

元金と利息のバランスを図り、毎月一定の額を返済する形になります。この場合は毎月一定の返済プランができるの安心して家計簿をつけられます。

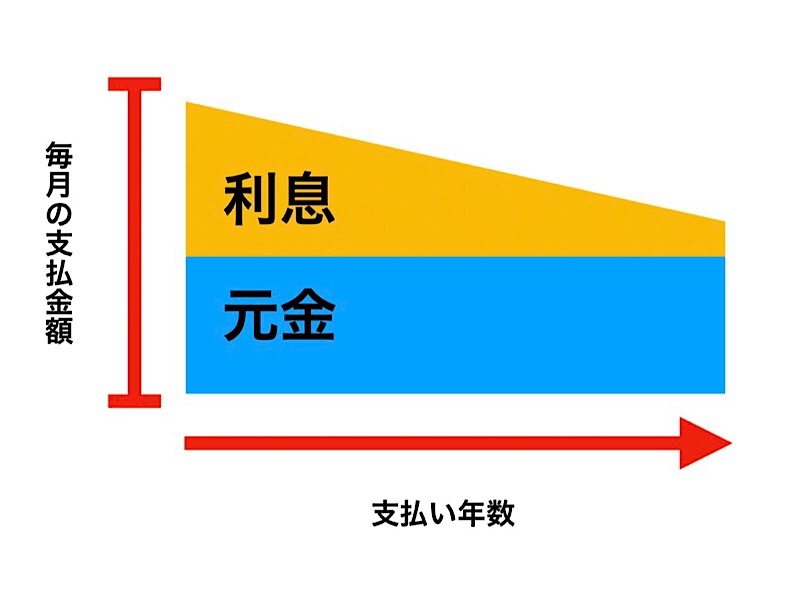

元金均等返済

返済する元金が一定になり金利がその上につくので、金利は返済が進めば安くなっていくので最初の返済額が多く、最後にいくにつれて返済額が減っていきます。毎月の返済額は安定しませんが、将来の返済額を軽減したい人には向いています。

この2つの返済方法を考えると、収入の少ない時に無理に返さなくても、先を見越して均等に返済していった方が生活水準を落とす事がありません。

また余裕ができて、まとめて支払える時に繰り上げ返済で返すことを考えた方が無難になります。

団体信用生命保険は入っておくべき?

住宅ローンの利用者が、死亡・高度障害になり返済が不可能になった場合に、残金を完済できる制度です。

家族に返済を残さない保険です。

考えたくはないですが、病気は症状などから未然にわかっても、死亡リスクは事故の可能性もあると考えれば先が読めません。

一家の大黒柱である夫が亡くなり、家族が返済に困らないようにする為にも、団体信用生命保険に入る事は住宅ローン利用者の務めだと感じます。

8大疾病保障付き債務返済支援保険じゃなくて医療保険でまかなう?

8大疾病保障付き債務返済支援保険は、任意になる保険です。

ガン・心筋梗塞・脳卒中・高血圧症・糖尿病・肝硬変・慢性膵炎・慢性腎不全の病気にかかり返済が不可能になった場合に完済できる制度です。

任意保険になるので加入すると金利が0.15~0.2%程度高くなります。

人それぞれですが、健康な状態で入って金利を上げるのであれば、医療保険で年齢に応じた保険に入ればいらない保険とも言えます。

繰り上げ返済手数料も馬鹿にならない

基本的に、変動金利で繰り上げ返済を行なうと手数料は安いとされます。

銀行によって多少の違いはありますが、繰り上げ返済を考えている場合は変動金利がおすすめです。

ボーナス払いは含めない方が良い

返済をする上でボーナスも入れると毎月の返済額は減りますが、ボーナスは会社の業績によって変動します。中には業績悪化でボーナスが無くなる会社もあるようです。必ずしも安定しないのがボーナスです。

そのため、ボーナス返済を抜きにして、ボーナスは貯金して繰り上げ返済にあてる方が安心できます。

また違った視点ではありますが、ボーナスの楽しみは絶対にとっておくべきです。

ボーナスはご褒美!

個人的には、ボーナス全てを繰り上げ返済にあてないようにして、会社で頑張った自分にたまにはご褒美をあげるのもすごく大事なことです。男性ほど家を買って頑張りすぎてしまう傾向にあります。少しぐらいの贅沢は絶対に必要です。

それでもボーナスを含めて、毎月の返済を減らしたいと感じるのであれば、まずはベースになっている家計簿を見直した方が今後のことも含めて絶対に楽になります。

実はこういう時にこそ、家計簿の見直しが必要です。実際に自分の場合は、携帯料金・自動車保険・生命保険など見直して、毎月の失費を3万円下げる事ができました。

まとめ

年収500万円20代の住宅ローンの返済は無理せずに、返せる時に返すのが一番です。

最初は金利の安い変動金利で初めて、金利が不安定になったら固定金利に変えましょう。

毎月の返済額も無理のない元利均等返済で家計簿を安定させると安心できます。

何より背伸びしすぎた返済額を設定しないで、毎月少し余裕のある楽しい新築生活を送って欲しいです。